*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

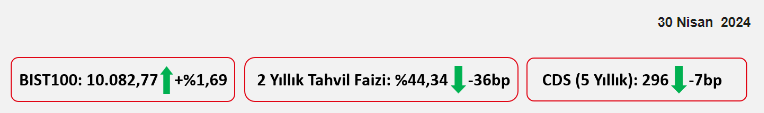

Fed toplantısı, tarım dışı istihdam ve önemli şirketlerin finansalları beklenirken, ABD borsaları geçen haftaki olumlu görüntüsünü dün de sürdürdü. Tesla ve Apple'daki yükselişlerin öne çıktığı günde, S&P500 endeksi %0,3 oranında prim yaptı. Bu sabaha bakıldığında ise ABD vadelileri yatay bir seyir izliyor. Dün Borsa İstanbul'da da pozitif bir görüntü vardı. BIST100 endeksi psikolojik 10bin barajını aşarak bu seviyeden uzaklaşma eğilimi gösterdi. Yükselişe ulaştırma öncülük ederken; Bankacılık, Büyük Holding gibi hisselere talebin devam etmesi sermaye akımlarının hikaye oluşturmaya devam edebileceğine işaret ediyor. Bu kapsamda psikolojik 10bin seviyesinin aşılmasının da etkisiyle BIST100'de yükseliş isteği bugün de sürebilir. Dün %1,7 oranında prim yapan endekste 68 hisse günü artıda tamamlarken, ulaştırma endeksi %2,9 oranında değer kazandı. Bankacılık ve Sınai endeksleri ise sırasıyla %1,9 ve %1,1 oranında yükseliş kaydetti. Son olarak bugünkü ajandaya bakıldığında, yurtiçinde mart ayı dış ticaret dengesi verisi ve mart ayı gelen yabancı ziyaretçi sayısı istatistikleri yayımlanacak. Ayrıca, Hazine ve Maliye Bakanlığı'nın 3 Aylık İç Borçlanma Stratejisi Raporu açıklanacak. Yurtdışında ise Avrupa'da ilk çeyrek büyümesi ve nisan enflasyonu takip edilecekken, ABD'de konut rakamları ile CB Tüketici Güveni Endeksi verisi izlenecek.

ECB'nin para politikasına yön veren enflasyon verilerinden, Almanya'da nisan ayı öncü TÜFE verileri takip edildi. Buna göre, Almanya'da manşet TÜFE'nin aylık bazda artış hızı nisanda %0,4'ten %0,5 seviyesine yükselmekle birlikte beklentilerin (%0,6) altında gerçekleşirken, yıllık bazda ise bir önceki aya benzer şekilde %2,2 seviyesinde kaydedildi ve böylece Mayıs 2021'den bu yana en düşük seviyedeki seyrini sürdürdü, beklentiler ise %2,3 seviyesine hafif yükselmesi yönündeydi.

Euro Bölgesi'nde nisan ayına ilişkin tüketici güven endeksi nihai verisi ise öncü veriyle uyumlu olarak, -14,9 seviyesinden -14,7 seviyesine hafif toparlanarak Şubat 2022'den bu yana en yüksek seviyede kaydedilmekle birlikte negatif bölgedeki zayıf seyrini sürdürdü.

Yurt içinde ise, TÜİK tarafından yayınlanan nisan ayı ekonomik güven endeksi aylık bazda %1 oranında düşüşle 100,05 seviyesinden 99 seviyesine geriledi ve böylece yeniden 100 iyimserlik eşik seviyesinin altına geçti. Detaylara bakıldığında, nisan ayında mevsim etkilerinden arındırılmış olarak aylık bazda hizmet sektörü güven endeksi %2,8 oranında azalırken, buna karşın reel kesim güven endeksi ve inşaat sektörü güven endeksi yatay seyretti, perakende ticaret sektörü güven endeksi ise %1,9 oranında ve tüketici güven endeksi ise %1,4 oranında artış sergiledi.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, TSİ 16'da nisan ayına ilişkin Conference Board Tüketici Güveni Endeksi verisi takip edilecek. Mart ayında Conference Board tüketici güveni endeksi, hafif artış beklentilerine karşın tüketicilerin geleceğe yönelik iş ve iş gücü piyasası koşullarına ilişkin artan kötümser değerlendirmelerinin etkisiyle 104,8'den 104,7 seviyesine gerileyerek düşüşünü ikinci aya taşımıştı ve böylece son dört ayın en düşük seviyesinde kaydedilmişti.

Ayrıca ABD'de TSİ 16'da konut piyasası verilerinden, şubat ayına ilişkin S&P/Case-Shiller Konut 20 Kent Fiyat Endeksi takip edilecek.

Bunun yanında, ECB'nin para politikasına yön verecek olan enflasyon verilerinden, Euro Bölgesi'nde nisan ayı öncü TÜFE verileri TSİ 12'de takip edilecek.

Diğer yandan, Almanya'da TSİ 11'de ve Euro Bölgesi'nde TSİ 12'de bu yılın ilk çeyreğine ilişkin GSYH büyümesi öncü verileri açıklanacak.

Yurt içinde ise, TSİ 10'da TÜİK tarafından mart ayı hizmet üretici fiyat endeksi verisi yayınlanacak.

Ayrıca TSİ 10'da TÜİK tarafından mart ayı dış ticaret dengesi verisi yayınlanacak.

Bunun yanında, TSİ 11'de Kültür ve Turizm Bakanlığı tarafından mart ayı gelen yabancı ziyaretçi sayısı istatistikleri yayınlanacak.

Diğer yandan, TSİ 17'de Hazine ve Maliye Bakanlığı'nın 3 Aylık İç Borçlanma Stratejisi Raporu yayınlanacak.

Şirket haberleri

Boğaziçi Beton (BOBET, Sınırlı Pozitif): Şirket, Berko İnşaat ve Haribo Şekerleme ile fabrika inşaatı işi için hazır beton sözleşmesi imzalamıştır. Proje kapsamında 500mn TL tutarında hazır beton üretimi ve tedariği işi olacaktır.(Proje kapsamında tutar değişiklik gösterebilir.)

Diğer şirket haberleri

Büyük Şefler Gıda (BIGCH): Şirket 2023'te 171mn TL net dönem karı açıklamıştır. 2022 yılında 263mn TL net dönem karı kaydedilmişti. Şirket'in satış gelirleri yıllık %28,3 oranında artarak 2.177mn TL'ye yükselirken, brüt kar %51,8 oranında artış kaydetmiş ve 542mn TL'yi göstermiştir. Aynı dönemde operasyonel giderler ise %79,8 oranında artarak 316mn TL olmuştur. Diğer faaliyetlerden 59mn TL net gider kaydeden şirketin faaliyet karı 167mn TL'yi göstermiştir. 2022'de ise faaliyet karı 179mn TL idi. Şirket'in 2023 FAVÖK'ü ise yıldan yıla %20,9 artışla 506mn TL olurken, FAVÖK marjı 1,4 puan artışla %23,2 seviyesinde gerçekleşmiştir. 53mn TL yatırım faaliyetlerinden net gelir kaydedilirken, şirketin 2023'teki net finansman gideri 63mn TL olmuştur. 60mn TL'lik parasal kazanç (2022: 242mn TL parasal kazanç) ve 47mn TL'lik net vergi giderinin ardından şirketin net dönem karı 171mn TL olarak gerçekleşmiştir.

Birleşim Mühendislik (BRLSM): Şirket'in 2023 yılı ana ortaklık net dönem zararı 200mn TL olarak açıklanmıştır. Şirket 2022 yılında 173mn TL net dönem zararı kaydetmişti. Satış gelirleri 2023 genelinde 2022'ye göre %50,4 oranında artmış ve 3.968mn TL olmuştur. Aynı dönemde satışların maliyeti de %47,3 oranında yükselerek 3.558mn TL'yi göstermiştir. Böylece Şirket'in toplam brüt karı %83,6 oranında artarak 410mn TL'ye ulaşmıştır. Aynı dönemde operasyonel giderler %68 oranında artmış ve 171mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 147mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 386mn TL faaliyet karı oluşmuştur. 2022'de 172mn TL faaliyet karı kaydedilmişti. Diğer taraftan, 2023 FAVÖK'ü ise %92,6 oranında artışla 263mn TL'yi göstermiştir. Şirket'in yatırım faaliyetlerinden net gelirleri 111mn TL'yi göstermiştir. Net finansman giderleri 2023'de 27mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 46mn TL idi. 2023'te 671mn TL parasal kayıp (2022: 338mn TL parasal kayıp) ve 216mn TL'lik vergi geliri sonrasında 2023 ana ortaklık net dönem karı da 200mn TL olarak gerçekleşmiştir.

Kimteks Poliüretan (KMPUR): Şirket'in 2023 yılı ana ortaklık net dönem karı 608mn TL ile 2022 yılına göre %45,1 oranında artış kaydetmiştir. Satış gelirleri 2023 genelinde 2022'ye göre %13,5 oranında artmış ve 10.632mn TL olmuştur. Aynı dönemde satışların maliyeti de %9,7 oranında yükselerek 8.837mn TL'yi göstermiştir. Böylece Şirket'in toplam brüt karı %36,7 oranında artarak 1.795mn TL'ye ulaşmıştır. Operasyonel giderler %35,3 oranında artmış ve 483mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te kur farkına bağlı olarak net 334mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 1.646mn TL faaliyet karı oluşmuştur. 2022'de 1.311mn TL faaliyet karı kaydedilmişti. Diğer taraftan, 2023 FAVÖK'ü ise %35,4 oranında artışla 1.384mn TL'yi göstermiştir. Şirket'in yatırım faaliyetlerinden net gelirleri 650mn TL'yi göstermiştir. Net finansman giderleri 2023'de 887mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 738mn TL idi. 2023'te 628mn TL parasal kayıp (2022: 551mn TL parasal kayıp) ve 176mn TL'lik vergi gideri sonrasında 2023 net dönem karı da 608mn TL olarak gerçekleşmiştir.

Alves Kablo (ALVES): Şirketin 29.04.2024 tarihli yönetim kurulu toplantısında; şirket ihtiyaçlarını karşılamak ve aynı zamanda yatırım fırsatlarını değerlendirmek üzere Yenilenebilir Enerji Alanında payları %100 Alves Kablo'ya ait olmak üzere 15mn TL sermayeli şirket kurulmasına karar vermiştir.

Kervan Gıda (KRVGD): Şirket, 29.04.2024 tarihinde 27,00 - 27,68 TL fiyat aralığından (ortalama 27,3046 TL) 262.800 adet pay geri alım yapmış ve şirketin sahip olduğu KRVGD payları 301.719 adete ulaşmıştır. (Şirket sermayesine oranı %0,13)

Koroplast (KRPLS): Şirket ile Şam Yapı A.Ş. ("CSR Plastik") firması arasında stratejik iş ortaklığına gidilmiş ve bu kapsamda bir anlaşma imzalanmıştır. Şirket, CSR Plastik'in gelişmiş teknolojilerle donatılmış tesisinde geri dönüştürdüğü plastikten elde ettiği hammaddeyi alarak, teknolojik alt yapısı ve gelişmiş endüstri standartlarıyla çöp torbası üretiminde kullanacaktır. Bu iş ortaklığı kapsamında yakın bir zamanda çöp torbalarını %100 geri dönüştürülmüş hammaddeden üretebilmeyi ve şirketin hedefi doğrultusunda da 2024 yılında geri dönüştürülmüş hammadde kullanımını %35 seviyelerine çıkartmak amaçlanmaktadır.

Limak Çimento (LMKDC): Şirket tarafından, GES)kurulması konusunda Sinoma Overseas Development Co. Ltd. ile gerekli yapım sözleşmeleri 22.04.2024 tarihinde akdedilmiş, sözleşmelere ilişkin detaylar yine aynı tarihli özel durum açıklaması ile kamuoyu ve yatırımcılar ile paylaşılmıştı. Şirketin, yukarıda anılan ürün ve yapım hizmetlerinin tedarikinin finansmanı amacıyla, yine Sinoma Overseas Development ile 7,1mn USD tutarlı ve Çin Halk Cumhuriyeti merkezli bir kamu ihracat kredi kuruluşu olan China Export & Credit Insurance Corporation destekli satıcı finansman modeli ile yapılandırılmış sözleşmeleri 29.04.2024 tarihinde imzalamıştır.Sözleşme uyarınca gerekli onay ve ön şartların yerine getirilmesini müteakiben toplam finansman bedeli şirket tarafından, geri ödemesiz dönem sonrası, 6 aylık dönemlerde 6 eşit taksit şeklinde ödenecektir.

Margün Enerji (MAGEN): Şirketin 24.04.2024 tarihli yönetim kurulu toplantısında; yurt dışı hedefleri kapsamında ticari iş birlikleri yapmak suretiyle yatırımlar yapılması hedeflenmektedir. Bu bağlamda Hollanda'da %100 bağlı ortaklık olacak şekilde 1mn EUR başlangıç sermayesiyle 26.04.2024 tarihinde Margun Climatech ünvanlı şirket kurulmuştu. Margun Climatech 29.04.2024 tarihli yönetim kurulu toplantısında, iklim teknolojileri alanında yatırımlar yapmak üzere İtalya'da şirket kurulmasına ve gerekli işlemlerin başlatılmasına karar verilmiştir.

Orge Enerji (ORGE):Şirketin, İstanbul ilinde inşası devam etmekte olan İstanbul Havalimanı MRO (Bakım-Onarım) Tesisleri Hangar A-B Projesi'nin elektrik tesisat işlerinin yapımına yönelik olarak verdiği 3,9mn USD+KDV ve 118mn TL+KDV tutarındaki teklifin kabul edildiği ve ihalenin şirketin lehine sonuçlandığı işveren Kalyon İnşaat San. ve Tic. A.Ş. tarafından şirkete bildirilmiştir. İşveren ile sözleşme görüşmelerine başlanmıştır. İşin 540 günde tamamlanması planlanmaktadır.

Kaynak Ziraat Yatırım